投资要点:

1、公司是全球汽车发动机减振器细分领域龙头,减振器产品优势卓越,竞争力较强。公司以减振器为核心产品,积极向周边领域发展,不断拓宽产品种类,具备农机、游艇、新能源车等专用和通用机械零部件的生产能力,并切入新能源汽车零部件领域,规模有望实现高速扩张。

2、公司下游客户主要为国际领先的二级或三级汽车零部件供应商,如AAM集团、VC集团、岱高集团,2019~2021年外销占比分别达86.33%、84.07%、76.66%。外销订单稳定、回款快,为公司带来稳定持续的业绩增长。同时,公司瞄准国内汽车产业高速发展机遇,拓展国内市场,有望掌握更多增量。

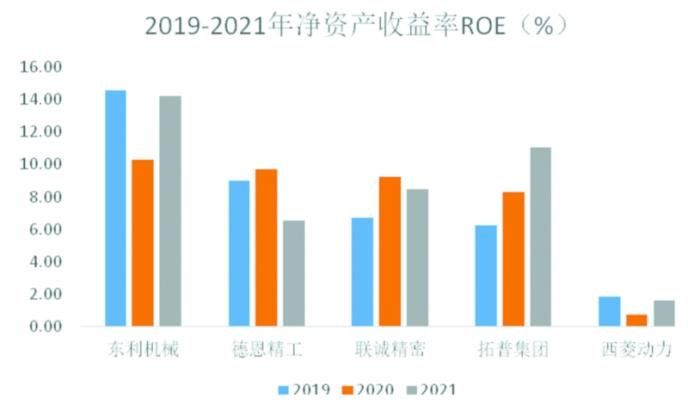

3、公司业绩开始进入高速增长期,ROE超越同行将为股东带来理想收益。2021年公司实现营业收入4.84亿元,同比增长25.14%;实现归母净利润0.59亿元,同比增长56.62%。2019~2021年公司净资产收益率分别为14.56%、10.27%、14.22%,同期可比公司平均净资产收益率为7.68%、7.64%、8.40%。随着汽车产业链复苏,公司有望享受行业红利。募投项目为轻量化产品及精密传动锻件产能建设,公司产能未来持续爬坡,利润增长有望持续。

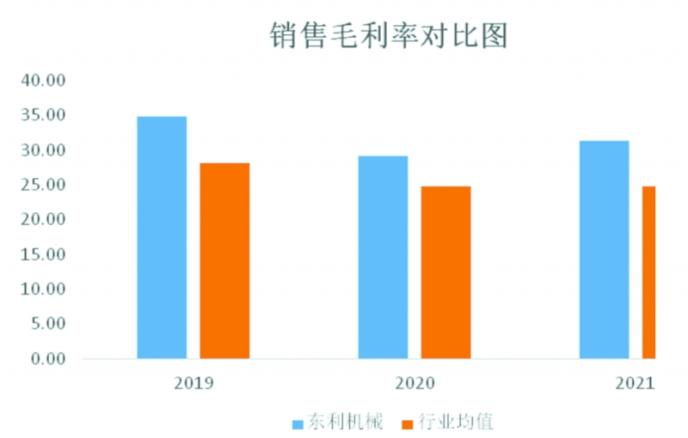

4、产品技术、供应链均有比较优势。2019~2021年,东利机械(301298,诊股)销售毛利率分别为34.78%、29.17%、31.29%,可比公司平均销售毛

率为28.19%、24.78%、24.74%。各项财务数据超过可比公司,夯实公司基本面。2019~2021年,公司总资产周转率分别为0.69、0.67、0.78,可比公司总资产周转率均值为0.53、0.51、0.59;同期资产负债率分别为37.83%、36.18%、31.58%,优于可比公司平均水平31.59%、35.02%、42%。

保定市东利机械制造股份有限公司(证券简称:东利机械,证券代码:301298.SZ)成立于1998年,是一家专注于汽车精密零部件研发、设计、生产企业。公司深耕汽车零部件行业二十多年,形成了以汽车发动机减振器零部件为核心的成熟产品体系。基于在汽车零部件制造上的优势,公司还积极探索全新领域,努力扩展品类,目前已在高端石油管道零部件、农机零部件、游艇发动机零部件领域有所建树,产品种类高达800多种。值得注意的是,2021年公司开始生产新能源车变速箱齿轮零件,逐步实现由传统汽车零部件供应商向新能源汽车零部件供应商的转型,未来有望享受新能源车行业红利并将新能源业务打造为公司利润增长的第二曲线。

定位中高端汽车零部件

逐步加深市场拓展

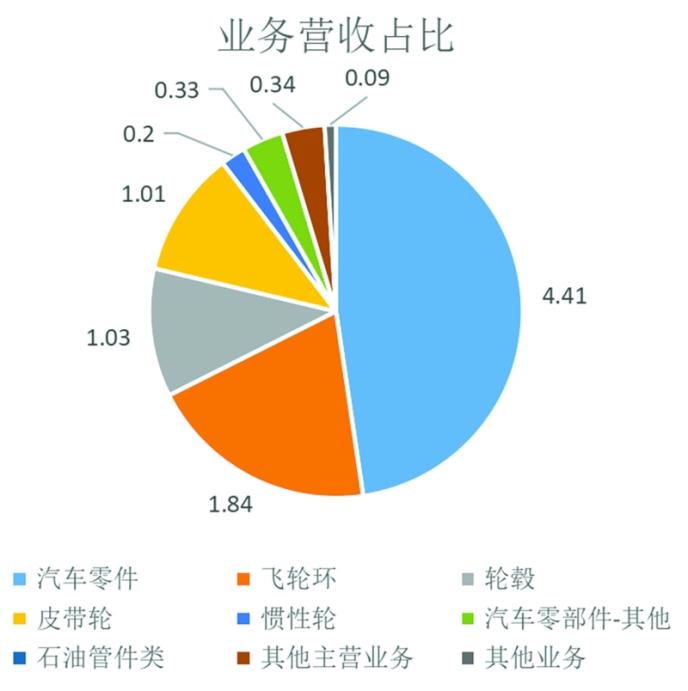

汽车零部件是东利机械总营业收入中占比最大的业务板块,2021年营收占比达到92.95%。公司主要生产汽车发动机减振器核心零部件,涵盖飞轮环、皮带轮、轮毂、惯性轮,以及可广泛用于汽车底盘与传动系统的平衡轴、差速器组件、质量块、支架等精密汽车零部件。

东利机械2021年减振器零部件销售量占全球市场份额约为6.3%,行业地位显著。根据国际汽车制造商协会数据,2021年全球汽车产量为8015万辆。东利机械2021年共计销售发动机减振器零部件1525万件,按一辆乘用车配置3个减振器零部件计算,可配备约508万辆乘用车。

基于在汽车精密零部件制造的经验、技术积淀,东利机械横向拓展了石油阀门零部件业务、游艇及轮船精密零部件、铁路零部件、发电机零部件、农机零部件、医疗器械零部件、电梯零部件等系列。公司本身在生产工艺、材料技术及检验技术方面均有较高的行业水准,又形成了产品工艺研发、模具设计、毛坯铸造、机械加工、电泳涂装、产品装配包装及配送能力一体化的生产能力,在一定程度上提升了公司未来的发展潜力。

■

过去,东利机械专攻汽车发动机减振器零部件的研发生产,相关产品持续向全球“高精尖”方向发展。叠加主要定位于中高端汽车零部件的产品,覆盖高端整车企业,公司有望成为行业领先的汽车零部件供应商。目前,公司下游客户主要涵盖AAM集团、VC集团、岱高集团等全球知名零部件厂商,以及长城汽车(601633,诊股)等国内整车企业。终端产品直接导入高端车品牌,如宝马、奔驰、奥迪、保时捷、法拉利、宾利等。

公司与国际客户AAM集团、VC集团拥有深度良好的合作关系,2019年公司荣获AAM集团“2019年度杰出供应商奖”,并且连续5年被评为A级供应商。同时,公司自2012年以来一直是VC集团的战略供应商,2021年供货量占VC集团需求的8.13%。2019~2021年,公司客户前五名销售额占总销售额比例为95.51%、92.77%、86.61%。虽然公司市场集中较高,但是客户均为国际大型零部件供应商,信誉好、财务回款压力小;同时行业技术水平和准入门槛较高,能提供更好的行业壁垒。

招股书显示,公司2021年外销实现3.64亿元,同比增长12.97%;内销实现1.11亿元,同比增长81.52%。公司成立东利德国、东利美国等子公司,实现海外营销,疫情前成绩亮丽。虽然受疫情影响,国际客户推迟或减少订单带来一定负面影响,但公司为了减少宏观因素及海外市场因素的影响,在维系原有客户基础之上,积极开拓国内新客户。一方面,公司继续以欧洲市场为核心,积极开发美国、日韩、国内及新兴市场国家的客户,加强对全球市场的覆盖面,凭借产品技术的领先,公司打造出良好的口碑,在国际市场上继续保持竞争力,从而保证海外销售收入稳定持续的增长。

另一方面,2021年公司大力开拓国内市场,与国内汽车零部件厂商及整车厂展开更深度的合作交流,国内市场增速的拔高也印证了公司市场拓展的有效性。随着中国汽车行业的高速发展,汽车零部件市场规模正随之不断提升。中汽协数据显示,我国汽车零部件的销售收入从2016年3.46万亿元增长至2020年的4.57万亿元,年均复合增长率是7.2%,预计2021年我国汽车零部件销售收入达4.9万亿元,2022年我国汽车零部件销售收入达5.2万亿元,市场空间十分广阔。东利机械将注意力从国外回归国内,不仅是外部经济环境变化及疫情下的最优选择,也为中国汽车产业的发展贡献了一份力量。

从下游市场角度,公司在战略层面将逐步立足整车市场并开发汽车后市场,通过建立线上与线下并行的销售渠道,适应小批量、多品种、高附加值的供应模式,促进整车市场和汽车后市场相互协同,实现汽车后市场与整车市场的共同提升。随着国内汽车产业的发展以及世界汽车制造产业链逐步向中国转移,汽车零部件行业前景十分广阔,公司将有更多的机会将自身高端产品导入中国市场,促进未来的业绩增长。

业绩逐年稳步提升

打造新能源业务第二曲线

2020年上半年,全球汽车市场受疫情影响,汽车销量较往年走低。据光大证券(601788,诊股)研报,2020年上半年,中、美、日、德等主要汽车消费市场的汽车销量较上年同期分别同比下降17%、24%、20%、34%。伴随疫情逐渐得到控制,全球主要汽车消费市场复苏明显。2021年上半年,中、美、日、德等主要汽车消费市场的汽车销量较上年同期分别实现了26%、29%、12%、16%的快速提升。

2019~2021年,东利机械分别实现营业收入3.83亿元、3.87亿元、4.84亿元,增速分别达到16.49%、0.89%、25.14%;同期分别实现归母净利润0.49亿元、0.38亿元、0.59亿元,增速分别为17.55%、-23.83%、56.62%。公司业绩与全球汽车市场景气程度呈较强正相关。

■

过去十年,全球汽车销量总体呈现平稳增长态势。从疫情前开始计算,2009~2019年全球汽车产量从6557万辆增长至9130万辆,年均复合增速为3.37%。虽然疫情因素导致2020年的汽车产量大幅下滑至7797万辆,但在随后产业复苏后的2021年,全球汽车产量达到8268万辆,增速达6.04%。随着新兴国家的快速发展,汽车行业远未进入夕阳,增量空间仍十分广阔。

此外,东利机械的产品主要应用在中高端车型上,2021年来自宝马、奔驰、法拉利、保时捷等高端车产品收入占比为35.19%。全球高端车市场相对整体而言保持较快的增长趋势,根据各大汽车集团官网及年报数据显示,相较于2017年度全球汽车销量的阶段性高点,在全球汽车销量下滑的情况下,2021年度宝马品牌汽车销量增长5.93%,劳斯莱斯品牌汽车销量增长62.48%,保时捷、法拉利、宾利品牌汽车销量分别增长22.54%、32.83%及32.19%。高端车型销量的逆势上涨对东利机械带来更多的产品需求,对业绩起到正面影响。

另外,东利机械紧抓发动机小型化、轻量化、模块化发展的契机,大力向新能源领域延伸。公司作为汽车零部件配套厂商,通过技术改进逐步布局新能源市场,相关新能源汽车产品形成销售收入占主营业务收入比例达7.64%、10%及7.19%,主要适配奔驰的48V轻混电气系统以及宝马的插电式混合动力汽车等。

具体而言,在充分的市场调研及考察后,公司制定了将主营业务与新能源汽车产业进一步融合的战略规划,通过提高加工精度、采用机械性能更优的锻件实现产品的轻量化、小型化。公司的柔性化生产能力较强,通过开发适配工装模具对原有产线进行改造即可生产电动车零部件。未来随着公司逐步朝新能源车领域转型,规模体量所带来的压力将会不断提升,下游需求的增加也会给公司带来更多机会和挑战。对此,公司积极增加资本投资,建设轻质合金精密锻件项目,加强轻合金锻造的研发、生产能力,以期提供可在国际市场上具备竞争力的优质可靠的轻量化零部件。在新能源产品的开发上,基于在发动机减振器零部件的开发和生产经验,公司着手推动变速箱齿轮、底盘减震器、电机类零件等新产品研发,并且加强研发轮环类、齿轮类、轴类、壳体类、支架类汽车轻量化零部件产品。除了对自身产品升级转型之外,东利机械还紧跟客户向新能源汽车零部件领域转型。公司在传统汽车零部件领域深耕多年,在国际市场的市场声誉和品牌形象俱佳,拓展新能源汽车行业新客户有着显著优势。

汽车的发展起源于欧美,相应的国外汽车产业链较中国先进入成熟期。因此,国内汽车供应链企业与国外知名企业相比仍有不小差距,相反也说明国内汽车产业潜力十分巨大。东利机械是国内汽车零部件板块不可或缺的重要供应商,较早对国际二三级零部件供应商实现批量供货,技术实力毋庸置疑。公司从单一的汽车发动机减振器产品持续向各类精密锻件、精密传动部件扩展,不断扩充产品种类以提升综合竞争力。从汽车供应链的历史发展角度来看,外包零部件模块有着效率拉动的显著效果,整机厂逐渐倾向于与少数大型零部件供应商合作,行业集中度将持续提升,拥有技术优势、产品矩阵优势汽车零部件企业的规模将同步提升。因此,随着公司产品数量增加逐渐形成模块化的产品矩阵,与下游客户的紧密程度将持续提升,不断夯实业绩的成长性。

技术研发铸就核心竞争力

公司从2014年起就被连续认定为国家级高新技术企业,迄今为止获得60项专利,形成了一系列智能制造、铸造、锻造、机加工及表面处理核心技术广泛应用于公司的研发生产中。

经过二十余年在汽车零部件生产技术的深耕,公司已实现批量稳定生产高精度、高质量的产品,各项技术水平均超过行业标准。特别是在智能制造方面,公司拥有工业机器人(300024,诊股)辅助数控机械加工技术、机器视觉辅助数控机械加工技术、自动检测技术及集中供液系统。公司在细分行业内率先进行智能化、自动化产线升级改造,并且运用大数据云应用平台进行智能化制造管理。公司不仅在自动化制造上具备自动化柔性加工能力,且在这一基础上拥有视觉辅助功能并辅以自动供液系统,进一步提高了自动化加工水平。同时,在检测技术上,公司引入三坐标测量机、轮廓仪、光谱仪等检测设备,大量的高精度加工设备与检测设备为公司进行技术研发提供了充分的保障。

对于未来的技术开发和创新,公司将整合内部原有技术、加工及铸造研发力量,协同客户和供应商同步研发,并积极与大学及科研机构合作,跟踪汽车行业最新趋势,形成公司技术优势。目前,公司已广泛布局生产前端到后端的技术研发,在更好满足客户需求的同时提升公司运行效率。

财务数据改善

比较优势明显

东利机械是汽车发动机减振器细分领域“小而美”的领先企业,核心产品优势明显。过去10余年间,公司持续升级生产制造工艺。2011年新增第一条铸造生产线,2017~2018年新增DISA铸造生产线和高频热处理生产线,2020年逐步投入使用电泳涂装生产线。从成立时的单一机加工厂商转变成为集铸造、机加工、电泳涂装为一体的全流程生产厂商。

在国内上市公司中,西菱动力(300733,诊股)、拓普集团(601689,诊股)、联诚精密(002921,诊股)、德恩精工(300780,诊股)与公司业务相近,为行业可比公司。生产工艺的持续进步,加上减振器产品以外销为主,使公司的毛利率高于可比公司平均水准。2019~2021年,东利机械销售毛利率分别为34.78%、29.17%、31.29%,可比公司平均销售毛利率为28.19%、24.78%、24.74%。2020年以来,受疫情影响,仓储、物流成本持续提升,叠加原材料价格上涨,行业整体毛利率均有所下滑。公司积极克服疫情困难苦修内功,不断加强内部精益化管理,控制成本增加效率,在成本端取得显著成效。2019~2021年,公司销售净利率分别为12.86%、9.71%、12.15%;可比公司净利率均值为9.08%、10.07%、8.39%。

■

经营方面,近年来公司不断加强供应链管理,与产业链上下游形成了良好的信任关系,应收账款和存货周转率持续提升。2019~2021年,公司总资产周转率分别为0.69、0.67、0.78,各项指标不断改善。而可比公司总资产周转率均值为0.53、0.51、0.59,公司有较大优势。

细分来看,公司同期应收账款周转率分别为6.29、5.90、6.13;存货周转率分别为2.2、2.34、2.45;应付账款周转率分别为3.49、3.78、5.35。同期,可比公司平均应收账款周转率为4.94、4.70、5.06;存货周转率为2.44、2.65、2.83;应付账款周转率为3.96、4.05、4.41。在应收账款方面,公司保持稳定,比可比公司均值高的主要原因系公司外销占比较高,回款稳定且快。存货方面,公司连年改善,但由于规模受限,加上海外仓储成本更高,稍弱于行业。应付账款方面,公司由于支付供应商款项增多有所下降。

负债方面,东利机械2019~2021年资产负债率分别为37.83%、36.18%、31.58%,相比于同期的可比公司平均水平31.59%、35.02%、42%,公司负债率持续下降,意味着未来有更大的财务空间来进行资本运作。公司短期借款为1.37亿元,长期借款为零,货币资金0.6亿元,具有一定的债务压力。上市募资补充流动资金后,将在一定程度上缓解公司财务压力。

展望全市场,东利机械近年来在汽车零部件行业稳扎稳打,凭借在技术、产品及客户多方面建立的优势,并乘上汽车行业复苏的东风,取得了遥遥领先的资产收益率。与可比公司对比,2019~2021年公司净资产收益率分别为14.68%、10.27%、14.22%,同期可比公司平均净资产收益率为7.68%、7.64%、8.40%。

■

募资加码智能化生产线建设

紧抓轻量化发展机遇

东利机械在全球市场上知名度较高,产品竞争力和服务能力均位于行业前列,产能反而成为其主要限制因素。本次IPO募投项目主要目的在于扩大经营规模和盈利能力,满足市场需求。其次,通过产能建设带动公司整体进行提升,进而增强企业产品和技术持续的自主研发创新能力,夯实公司的可持续经营能力。

此次IPO东利机械发行3680万股A股,网上发行数量回拨后最终为1784.8万股,发行价12.68元,共计募资4.67亿元。公司计划分别投入募集资金1.5亿元用于“年产2.5万吨精密传动部件智能制造项目”、1亿元用于“年产2.5万吨轻质合金精密锻件项目”、剩余补充流动资金。

新能源车的发展已是大势所趋,汽车零部件逐步向轻量化、智能化发展,有望带来新的增量市场。“年产2.5万吨轻质合金精密锻件项目”将加速公司向零部件轻量化方向转型,是进一步进军新能源市场,实现新旧业务融合转变的关键项目。公司将引入世界一流的精密热模锻高速自动生产线,新增10000吨汽车发动机大型盘类零件、5000吨汽车发动机中小型盘类零件、7500吨汽车发动机环类零件以及2500吨散件的年产能。投产后预计带来年均销售收入2.06亿元,内部收益率(税后)22.45%。

随着公司规模的持续提升,产能或成为发展的关键瓶颈。“年产2.5万吨精密传动部件智能制造项目”有助于公司产能的进一步扩大,帮助实现工厂的智能化建设。项目建成后,预计增加2.5万吨精密传动部件产能,实现年均销售收入1.52亿元,内部收益率(税后)17.09%。

盈利预测与估值

根据最新招股说明书,2021年公司营业收入为4.84亿元,归母净利润5876.3万元。公司2022年一季度营业收入为1.38亿元,同比增长7.92%;归母净利润1219.4万元,同比增长-16.37%。

通过对公司历年营收、净利润增速情况,以及对行业景气度的判断,公司2022年有望维持25%的增长速率,营业收入达到6.05亿元,净利润7256万元。

估值方面,综合分析主营业务和上市板块的相关性,目前汽车零部件中市值在50亿左右的有20家公司。Wind数据显示,20家可比公司的PE(TTM)中位值为34.98倍。若仅考虑业务相近的前述4家上市公司市盈率,剔除较为异常的西菱动力,这3家公司的PE(TTM)均值为36.76倍。考虑到创业板的溢价率和公司未来的成长性,给予东利机械2022年40-50倍的估值,以2022年预测净利润计算,对应市值为29.02亿元~36.28亿元。建议投资者关注公司上市后的投资机会。(CIS)

CopyRight@2015-2024 中国民银财经网 All Right Reserved

工信备案号:湘ICP备2023001279号